ИП — сокращение от «индивидуальный предприниматель». Этот бизнес-статус дает право законно заниматься собственным делом, получать прибыль, выбирать удобный налоговый режим. Самый популярный и универсальный режим — УСН. В статье поговорим о нюансах оформления ИП на УСН, но большая часть информации будет полезна всем предпринимателям.

Что такое ИП

ИП не является формой юридического лица, как, например, общество с ограниченной ответственностью (ООО). После получения статуса ИП человек остается обычным физлицом, но приобретает права и обязанности, связанные с бизнесом.

Можно провести аналогию с водительскими правами. После успешной сдачи экзаменов в автошколе человек получает статус водителя. Это дает ему право управлять транспортным средством определенной категории. Также и статус ИП дает человеку право вести бизнес: достаточно зарегистрироваться в ФНС.

Поскольку ИП — это статус, то говорить про его «открытие» и «закрытие» некорректно. Можно «стать ИП», «оформить ИП» или «зарегистрироваться в качестве ИП». А если бизнес нужно закончить — «сняться с учета». Еще статус ИП можно «утратить» — если ничем не заниматься и не отчитываться перед ФНС. В таком случае можно заиметь долги перед бюджетом.

Присвоение человеку статуса ИП означает, что сведения о нем внесены в Единый государственный реестр индивидуальных предпринимателей — ЕГРИП. Его ведением занимается ФНС.

Кто может стать ИП в России

Стать предпринимателем может не только гражданин РФ, но и иностранец либо человек без гражданства — для этого нужно иметь разрешение на временное проживание или вид на жительство.

Зарегистрироваться предпринимателем в России можно с 14 лет. До 18 лет заниматься бизнесом придется с разрешения родителей — оно потребуется не только для регистрации ИП, но и для проведения каждой сделки (п. 1 ст. 26 ГК РФ).

С 16 лет можно пройти процедуру эмансипации — признания полной дееспособности. Это делается:

- через органы опеки, если оба родителя согласны;

- через суд, если хотя бы один из них против.

Полную дееспособность дает вступление в брак с 16 лет, если есть уважительная причина. А с 18 лет человек может заниматься бизнесом самостоятельно.

Можно оформиться предпринимателем и одновременно работать по найму, быть студентом, пенсионером, самозанятым. Однако самозанятые не могут выбрать УСН — придется применять режим НПД.

Не могут стать ИП военные, судьи, адвокаты, нотариусы, сотрудники силовых ведомств и государственные служащие.

Преимущества ИП

Чаще всего будущие бизнесмены выбирают между ИП и ООО. Вот чем предпринимательский статус отличается от общества с ограниченной ответственностью. Вот в чем преимущества ИП.

Можно распоряжаться деньгами. Учредители ООО могут получать прибыль в виде дивидендов не чаще раза в квартал. ИП может вывести деньги из бизнеса в любое время.

Больше преференций. ИП доступны все льготные режимы, а в некоторых случаях и налоговые каникулы. ИП не нужно вести бухгалтерию — только налоговый учет. Предприниматели освобождены от некоторых отчетов. Штрафы ниже, чем для организаций.

Простой и дешевый порядок регистрации. Невысокая госпошлина, нет уставного капитала, минимум документов. Закончить бизнес в качестве ИП также гораздо проще, чем ликвидировать ООО.

Недостатки ИП

Необходимо платить взносы «за себя» даже за те периоды, когда бизнес не работает. Если ИП после регистрации так и не начал деятельность или быстро ее бросил, страховые взносы в фиксированном размере будут начисляться до дня снятия его с учета. Например, за 2023 год нужно перечислить в бюджет 45 842 рубля. Если это не сделать, образуется задолженность.

Предпринимателю недоступны некоторые виды деятельности — преимущественно те, на которые нужно получать лицензию.

ИП — это статус человека, а не отдельный хозяйствующий субъект.

- Предприниматель отвечает по обязательствам всем своим имуществом. Собственность человека со статусом ИП не делится на личную и коммерческую. Например, деньги на расчетном счете ИП Иванова И. И. и на личной карточке гражданина Иванова И. И. с точки зрения закона одинаковы. И если для уплаты налогов не хватит остатка на расчетном счете, недоимку могут взыскать с карты физлица.

- ИП не может существовать отдельно от человека, этот статус привязывается к нему лично. В отличие от доли в ООО, ИП нельзя передать кому-то другому, подарить или продать. Гражданин Иванов И. И. может зарегистрироваться только в качестве ИП Иванова И. И. Если он захочет продать свое дело Петрову, то передаст ему активы бизнеса — товары, материалы, оборудование, помещения, ПО. Иванов снимется с учета, а Петров зарегистрируется в качестве предпринимателя. ИП Иванов существовать перестанет, появится ИП Петров с тем же бизнесом, но с новыми реквизитами.

- Даже если предприниматель снялся с учета, его долги никуда не денутся. Недоимки по налогам будут числиться за человеком, который прежде занимался бизнесом. Долги ИП Иванова станут долгами гражданина Иванова.

- В статусе ИП можно вести бизнес лишь индивидуально. В отличие от ООО, в котором могут быть два и более учредителей, ИП зарегистрировать на двоих нельзя. Привлечь бизнес-партнеров предпринимателю сложнее, чем организации.

И все же преимущества ИП сильнее недостатков. По данным ФНС, на 01.07.2023 в РФ зарегистрировано 2,5 млн ООО. А вот индивидуальных предпринимателей гораздо больше — 4 млн.

Что значит «ИП на УСН»

УСН — это льготный режим налогообложения. Он дает ИП возможность не платить НДС, налог на доходы физлиц, а в некоторых случаях — налог на имущество, которое используется в бизнесе. Вместо них платится единый налог при УСН.

Упрощенный режим подходит многим, поскольку предполагает довольно мягкие ограничения. Вот основные из них для ИП в 2023 году:

- Выручка с начала года не должна превышать 251,4 млн рублей. Такое значение получается после корректировки суммы 200 млн рублей, прописанной в п. 4 ст. 346.13 НК РФ,на коэффициент-дефлятор 1,257. Коэффициент ежегодно определяет Минэкономразвития, на 2023 год он установлен в Приказе от 19.10.2022 № 573. Если доход превысит 188,55 млн рублей, налог придется платить по повышенным ставкам.

- Средняя численность работников — не более 130 человек.

- Остаточная стоимость основных средств — не выше 150 млн рублей.

Если ИП выбрал в качестве режима УСН, но в течение года превысил указанные лимиты, он лишается права применять упрощенную систему. В таком случае с начала того квартала, в котором произошло превышение лимитов, он переводится на общую налоговую систему — ОСН.

Необходимо следить, чтобы параметры упрощенной системы не нарушались, а если это произошло — своевременно уведомить ФНС и перейти на ОСНО.

Отличие ИП на УСН от ИП на НПД

Налог на профессиональный доход (НПД) — еще один популярный режим. Его могут применять самозанятые лица и ИП.

НПД имеет ряд плюсов перед УСН:

- чуть более выгодная ставка при работе с физлицам;

- не нужно считать налоги (это делает ФНС), подавать отчеты и применять кассовую технику;

- начать или закончить применение НПД проще, чем УСН.

А еще плательщики НПД, в том числе ИП, могут не платить страховые пенсионные взносы, правда, это нельзя однозначно отнести к преимуществам:

- ИП на УСН, хоть и заплатит эти отчисления, сможет снизить за их счет свой налог. СФР начислит ему пенсионные баллы и засчитает год в его страховой стаж, от которого зависит выход на пенсию.

- ИП на НПД на первых порах заплатит в бюджет немного меньше, но страховой стаж и баллы не получит вовсе. Если же он добровольно уплатит взносы на будущую пенсию, то не сможет уменьшить на них свой налог.

- Начиная с выручки примерно в 760 тыс. рублей ИП без сотрудников на УСН с объектом «доходы» и ИП на НПД, работающий с компаниями, будут платить в бюджет одинаковые суммы. При этом на УСН будет копиться пенсионный стаж и баллы, а на НПД — нет.

НПД предполагает весьма серьезные ограничения. Не получится заниматься торговлей, кроме продажи того, что сделано самостоятельно. Запрещено нанимать работников, хотя можно привлечь подрядчиков. Если доход превысит 2,4 млн рублей с начала года, применять НПД будет нельзя. Эти ограничения — существенный минус, из-за которого многие предприниматели отдают предпочтение УСН.

Как стать ИП на УСН

Чтобы работать как ИП на УСН, нужно зарегистрироваться в ФНС в качестве предпринимателя и выбрать упрощенный налоговый режим.

Шаг 1. Готовимся к регистрации

В отличие от создания организации, при постановке на учет ИП не нужно выбирать наименование и адрес. Человек может зарегистрироваться как предприниматель только под своим именем. Однако ИП Иванов И. И. может придумать для своего дела торговое наименование, например, открыть магазин «Одуванчик». Он вправе официально зарегистрировать товарный знак (бренд) и указывать его на своих товарах. Но даже и в этом случае во всех документах он будет фигурировать как ИП Иванов И. И.

С адресом тоже нет вариантов: предприниматель ставится на учет по месту своей прописки, то есть постоянной регистрации. Если ее нет, подойдет адрес временной регистрации. Однако если имеется прописка и постоянная, и временная, то регистрироваться как ИП можно строго по месту постоянной.

Коды видов деятельности

Закон позволяет предпринимателю развивать бизнес в разных направлениях. Разрешено все, что не попадает под запрет. Причем ни в одном законе нет точного списка деятельности, которой ИП заниматься нельзя. Но если обобщить разные нормы, получается, что недоступны многие виды бизнеса, подлежащие лицензированию. Например, финансовая, страховая и охранная деятельность, производство и продажа крепкого алкоголя и другое.

Некоторые ограничения связаны с системой налогообложения, однако на УСН их не так много. Например, нельзя производить и продавать подакцизные товары, кроме винограда и вина, а также изделия из драгоценных металлов. Запрещено добывать полезные ископаемые.

Из разрешенных направлений следует выбрать те, которыми предприниматель планирует заниматься. В заявлении на регистрацию ИП нужно указать коды этой деятельности по ОКВЭД. Это общероссийский классификатор видов экономической деятельности в редакции 2 (ОК 029-2014, Приказ Росстандарта от 31.01.2014 № 14-СТ).

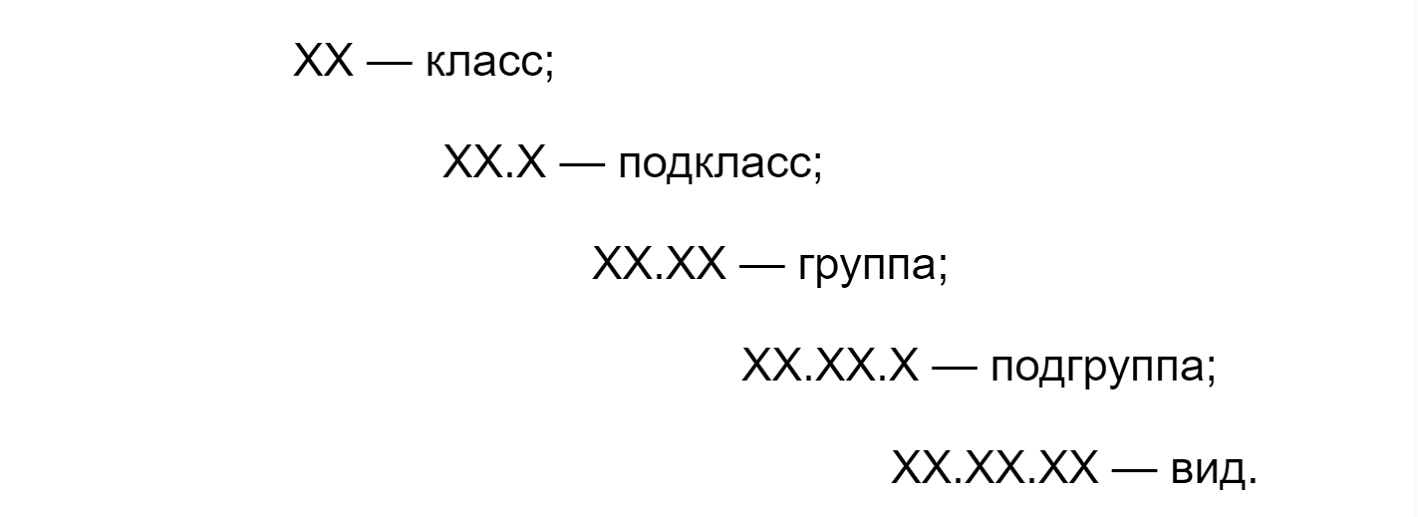

Деятельность в ОКВЭД имеет вид такого структурированного списка:

Вид входит в подгруппу, подгруппа — в группу, группа — в подкласс, подкласс — в класс. Подгруппы или вида в каком-то классе может и не быть.

Для регистрации бизнеса выбирают коды, которые максимально точно его описывают и состоят как минимум из 4 знаков. Один из них будет основным, остальные — дополнительными. Не стоит указывать множество кодов на запас — их всегда можно добавить или изменить.

Пример

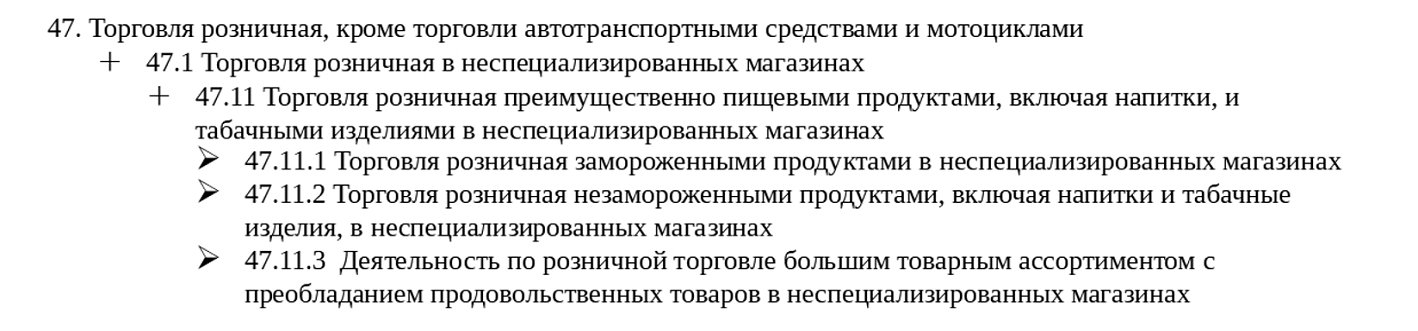

Если ИП собирается торговать продуктами питания и табачными изделиями через розничный магазин, ему подойдет код 47.11. При этом даже если в магазине будет продаваться замороженная продукция, код 47.11.1 дополнительно указывать не нужно — он входит в группу 47.11.

Вот выдержка из ОКВЭД для розничной торговли:

Если неправильно выбраны ОКВЭД, к предпринимателю могут возникнуть вопросы:

- У партнеров. Обычно перед заключением договора проводится проверка будущего контрагента. И если по данным ЕГРИП предприниматель занимается продажей продуктов питания, то переводить ему предоплату по договору на производство мебели будет как минимум странно.

- У банка. Финансовая организация проверяет предстоящие платежи в рамках соблюдения «антиотмывочного» законодательства. Поэтому даже если не слишком бдительный контрагент не заметит несоответствия между предметом сделки и ОКВЭД партнера, банк уж точно обратит на это внимание.

- У налоговой. ИП обязан в течение 7 рабочих дней передать в ЕГРИП сведения о том, что у него изменились виды деятельности (п. 5 ст. 5 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). И если изначально указать коды для торговли, а фактически принимать деньги за изготовление мебели, получится, что деятельность изменилась, а ИП об этом вовремя не сообщил. Возникнет основание для штрафа по ч. 3 ст. 14.25 КоАП РФ в размере 5 тыс. рублей.

Любая проверка — это стресс для предпринимателя. Но к ней можно подготовиться заранее. Оцените вероятность визита к вам налогового инспектора с помощью сервиса Контур.Экстерн

Попробовать

Шаг 2. Выбираем объект налогообложения

ИП должен сам выбрать, с чего будет он будет платить налог. Спецрежим УСН предусматривает два объекта — «доходы» и «доходы минус расходы».

Объект «доходы»

Налог считают со всех полученных доходов по ставке 6%. Получившуюся сумму ИП уменьшает на страховые взносы за себя и своих работников, а также на выплаты по больничным листам. Если нанятых лиц нет, предприниматель уменьшает исчисленный налог на взносы за себя вплоть до нуля. Если есть работники, взносы за ИП и за работников уменьшают налог не более, чем на 50%.

Пример

За I квартал ИП составил 1 млн рублей, расходы — 500 тыс. рублей, в том числе взносы на свое страхование — 20 тыс. рублей. Налог равен 1 000 000 х 6% — 20 000 = 40 000 рублей. Расходы, кроме взносов, в расчете не участвуют.

Если доход с начала 2023 года превысит 188,55 млн рублей, ставка налога вырастет с 6% до 8%. Показатель 188,55 млн получается при корректировке суммы 150 млн рублей (п. 1.1 ст. 346.20 НК РФ) на коэффициент-дефлятор.

Если доход превысит 251,4 млн рублей, применять УСН нельзя.

Объект «доходы минус расходы»

Ставка налога — 15%. Налог считается с разницы между доходами и расходами, указанными в перечне из п. 1 ст. 346.16 НК РФ. Этот перечень закрыт: если расход в нем не указан, уменьшить на него доходы не выйдет.

Пример

За I квартал доход ИП составил 1 млн рублей, а расходы, включая взносы, — 700 тыс. рублей. Налог равен (1 000 000 — 700 000) х 15% = 45 000 рублей.

Если доход предпринимателя с начала года более 188,55 млн рублей, ставка вырастет с 15% до 20%. При превышении лимита в 251,4 млн право на УСН будет утрачено.

Власти регионов своими законами могут устанавливать пониженные ставки УСН-налога: 1-6% для объекта «доходы» (абз. 2 п. 1 ст. 346.20 НК РФ) и 5-15% — для объекта «Доходы минус расходы» (абз. 2 п. 2 ст. 346.20 НК РФ). А еще в регионах могут действовать налоговые каникулы для новых предпринимателей на УСН (нулевая ставка налога). Льгота распространяется на производственную, социальную и научную сферы, оказание бытовых услуг населению и предоставление мест временного размещения (п. 4 ст. 346.20 НК РФ).

Какой объект лучше

Однозначно это сказать нельзя. Чтобы выбрать между двумя видами упрощенной системы, оцените размер расходов бизнеса относительно дохода:

- Если траты составляют 60% от дохода и более, подойдет УСН «доходы — расходы». Это, как правило, торговля и производство.

- Объект «доходы» оптимален для бизнеса, где доля расходов до 60%. Это преимущественно оказание услуг.

Таков общий подход к выбору объекта налогообложения. Рекомендуем сделать свои расчеты налога на обоих объектах исходя из конкретных показателей.

Рассчитывайте налоги и взносы прямо в Экстерне. Сервис сам заполнит платежки, книги учета и отчеты для отправки онлайн

Попробовать

Шаг 3. Собираем документы

Полный перечень документов для регистрации ИП приведен в ст. 22.1 129-ФЗ. В этом законе перечислены документы, которые понадобятся гражданам РФ, иностранцам, лицам без гражданства и несовершеннолетним заявителям.

Гражданам РФ, достигшим 18 лет, для регистрации ИП на УСН нужно подготовить комплект документов:

- паспорт или иное удостоверение личности;

- заявление по форме Р21001 (Приложение № 8 к Приказу ФНС от 31.08.2020 № ЕД-7-14/617@);

- квитанция об уплате госпошлины 800 рублей — только если документы подаются на бумаге;

- уведомление о переходе на УСН по форме 26.2-1 (Приложение № 1 к Приказу ФНС от 02.11.2012 № ММВ-7-3/829@). Его прикладывают, если ИП после регистрации решил применять упрощенный налоговый режим.

Если ИП на момент регистрации не выбрал режим — ничего страшного. Подать уведомление о переходе на УСН разрешено в течение 30 дней после постановки на учет. При этом будет считаться, что режим применяется с момента регистрации.

Если совсем не подать уведомление, «включится» основная налоговая система (ОСН). На ней придется платить много налогов и подавать кипы отчетности. В большинстве случаев выгоднее применять УСН.

Если предприниматель в дальнейшем собирается приобрести патент (режим ПСН), он все равно может выбрать при регистрации УСН. Работать по патенту это ему не помешает. Если же он утратит право на ПСН, например, превысив лимит по доходу, то будет переведен на упрощенный режим, а не на основной.

Способы направления документов

Лично через регистрирующую налоговую инспекцию

Проверенный способ, однако не всегда оптимальный. Нужно заплатить госпошлину, да и регистрирующая инспекция бывает одна на город — придется потратить время на поездку и ожидание.

Через МФЦ

Менее затратный по деньгам и времени вариант. Многофункциональные центры есть в любом районе, между ними и ФНС налажен электронный документооборот. Поэтому документы будущего ИП будут переданы в инспекцию в электронном виде, и платить госпошлину не придется.

Рекомендуем предварительно узнать, оказывает ли ваш МФЦ услугу по передаче документов на регистрацию ИП. У разных центров свои возможности и ограничения.

Через госуслуги с посещением инспекции

Начать регистрацию можно на портале госуслуг. Заполните заявление, отправьте заявку на регистрацию и запишитесь на посещение ФНС. Уплатите госпошлину и в назначенное время посетите инспекцию с паспортом и квитанцией.

Онлайн, если есть КЭП

Зарегистрировать ИП дистанционно можно при наличии квалифицированной электронной подписи (КЭП) физического лица. Регистрация будет удаленной и бесплатной.

Начать можно через госуслуги или сайт налоговой службы. Процесс не самый простой для рядового пользователя. Сначала нужно авторизоваться и ввести данные для заполнения заявления. Затем скачать с сайта ФНС и установить на ПК программу, которая формирует транспортный контейнер. В ней документы собираются в пакет и подписываются КЭП. На последнем шаге этот контейнер нужно загрузить на сайт налоговой службы. Сервис будет направлять пользователя в нужные разделы и давать подсказки.

Заполнить и подать в ФНС заявление на регистрацию ИП можно в Контур.Экстерн.

Через нотариуса

Самый дорогой способ регистрации. Принесите в нотариальную контору заявление, уведомление о переходе на УСН и паспорт. Нотариус удостоверит подпись и в тот же день направит документы в ФНС в электронном виде. Госпошлину за регистрацию ИП платить не нужно, но услуги нотариуса не бесплатны. Стоимость зависит от региона, например, в Москве это 3,5-4 тыс. рублей.

Через банк

Можно подобрать банк для открытия расчетного счета, а затем обратиться в него для постановки ИП на учет, если банк предлагает такую услугу. Как правило, регистрация проводится бесплатно.

Обычно банки работают по такой схеме: клиент подает заявку, банк при содействии партнеров делает ему КЭП и формирует пакет документов, будущий ИП подписывает его, и он направляется в ФНС через интернет. Во многих банках есть выездные специалисты.

До середины 2021 года способов постановки ИП на учет было больше: можно было направить заявление в ФНС почтой или с доверенным лицом. Но для этого подпись будущего ИП необходимо удостоверить нотариально. Однако если сейчас человек придет за такой услугой к нотариусу, тот будет обязан сам передать документы на регистрацию, причем в электронном виде и в тот же день. Поэтому дистанционные способы постановки на учет по бумажным документам ушли в прошлое.

Шаг 4. Заполняем и подаем заявление

В заявлении на регистрацию ИП по форме Р21001 указывают:

- личные данные будущего предпринимателя — ФИО, ИНН, пол, дату и место рождения, гражданство;

- паспортные данные;

- код региона и адрес места жительства в соответствии с Государственным адресным реестром;

- коды деятельности по ОКВЭД — основной и дополнительные;

- номер телефона и email, на который придет результат регистрации.

На последней странице бумажной формы заявления есть поля для имени ИП и подписи. Заполнять их самостоятельно не нужно. Это следует сделать в присутствии специалиста ФНС, МФЦ или нотариуса.

Готовый комплект документов направляется в ФНС выбранным способом.

Шаг 5. Получаем результат регистрации

Регистрация ИП проводится в течение 3 рабочих дней.

Если все хорошо, на указанный в заявлении email придут документы, подтверждающие постановку предпринимателя на учет.

Раньше ФНС оформляла свидетельство о регистрации ИП на гербовой бумаге, теперь же вместо него выдается лист записи ЕГРИП. Он будет направлен в электронном виде с КЭП налогового органа. Если же ИП желает получить документ на бумаге, это нужно указать при заполнении заявления.

Документа, подтверждающего применение УСН, налоговая не выдает. Ведь режим выбирает ИП, и при старте бизнеса ему достаточно лишь уведомить инспекцию об этом. Проверить, что выбрана именно УСН, можно в личном кабинете налогоплательщика-ИП. Но сначала в нем следует зарегистрироваться.

А еще можно получить официальное подтверждение, что ИП подал уведомление о переходе на УСН. Оно выдается по форме 26.2-7 из Приказа № ММВ-7-3/829@ (Приложение № 7). Для его получения в налоговую направляют запрос в свободной форме.

Иногда инспекция отказывает ИП в постановке на учет. Тогда вместо листа записи ЕГРИП на email придет отказ с указанием причины. Так бывает, если при заполнении заявления допущены ошибки. Следует их исправить и подать документы снова. Если сделать это в течение 3 месяцев, платить госпошлину повторно не придется.

Подводим итоги

- ИП — это статус человека, который дает право заниматься бизнесом.

- ИП на УСН — это предприниматель, который выбрал упрощенный налоговый режим.

- Получить статус ИП на УСН можно в ФНС всего за 3 рабочих дня. Но сначала следует выбрать коды по ОКВЭД и объект налогообложения.

- Из документов понадобятся заявление Р21001, уведомление о переходе на УСН и паспорт. Платить госпошлину нужно только при подаче документов на бумаге.

- Есть разные способы пройти регистрацию. Можно подготовить документы, а затем посетить налоговую или МФЦ. А можно поручить все третьим лицам — нотариусу или банку.

- Если есть КЭП физлица, зарегистрироваться как ИП можно дистанционно. Но придется разбираться с программой ФНС. Также есть сервисы, которые помогут с регистрацией, например, Контур.Экстерн.

Источник: https://www.kontur-extern.ru/info/45155-kak_zaregistrirovat_ip_na_usn